Депозитке ақша жинау тиімді ме

Депозит – бұл банкке немесе қаржы мекемесіне белгілі бір соманы белгілі бір мерзімге және шарттарға сәйкес сақтауға беру. Депозитке ақша салған адам банктің клиенті ретінде қаражатты пайдаланғаны үшін пайыздық сыйақы алады. Ұлттық валюта күнінде қай банкке депозит сақтау тиімді екеніне шолу жасадық.

Қай банкте депозит ашу тиімді екенін анықтау үшін бірнеше факторды ескеру қажет, себебі әр адамның қаржылық жағдайы, мақсаты және депозитті пайдалану мерзімі әртүрлі. Бұл сұраққа толық жауап беру үшін біз келесі аспектілерді қарастырамыз:

- Депозиттің негізгі түрлері

- Ставкалардың салыстырмасы

- Сенімділік және қауіпсіздік

- Депозит шарттары

- Қосымша мүмкіндіктер мен бонустар

1. Депозиттің негізгі түрлері

Депозиттің түрін таңдау – басты қадам.

- Жинақ депозиті: Белгілі бір мерзімге ашылады. Жоғары пайыздық мөлшерлеме ұсынады, бірақ мерзімінен бұрын шешу кезінде төмендетілген пайыз қолданылады.

- Талап етуге дейінгі депозит: Қаражатыңызды кез келген уақытта шешіп алуға болады, бірақ мөлшерлеме төмен.

- Карталық (жинақтау шоты): Транзакциялар жасауға мүмкіндік береді. Ұсақ пайыздар ұсынылады.

- Валютадағы депозит: Құнсыздану қаупінен қорғанғысы келетіндер үшін. Пайыздық мөлшерлеме ұлттық валютаға қарағанда әдетте төмен.

2. Ставкалардың салыстырмасы

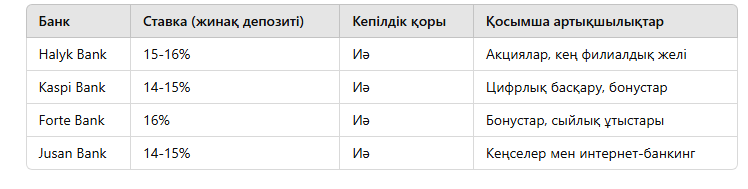

Пайыздық мөлшерлеме – ең маңызды критерийлердің бірі. Қазақстанда депозит ставкалары банктердің саясатына және ұлттық банктің негізгі мөлшерлемесіне байланысты болады. 2024 жылдың қараша айы жағдайында жинақ депозиттері бойынша орташа мөлшерлемелер:

- Ұлттық валютада: 14-16%

- Шетелдік валютада: 1-3%

Мысалы:

- Halyk Bank: Жинақ депозиттеріне 15.5%-ға дейінгі мөлшерлеме ұсынады.

- Kaspi Bank: Жоғары мобильділік және 14-15% сыйақы.

- Forte Bank: Жинақ депозиттері үшін бонустар мен жылдық 16%-ға дейін ставка.

3. Сенімділік және қауіпсіздік

Банк сенімділігін бағалау маңызды, себебі депозиттер ұзақ мерзімді инвестиция.

- Қазақстанның депозиттерге кепілдік беру қоры (КДКБ): Бұл ұйым әрбір банктік депозитке кепілдік береді (ұлттық валютада 20 миллион теңгеге дейін). Тек осы қорға кіретін банктерді таңдаңыз.

- Банк рейтингі, қаржылық жағдайы және нарықтағы беделі де маңызды. Мысалы, Halyk Bank, Kaspi Bank, және Jusan Bank – нарықта сенімді банктер.

4. Депозит шарттары

Банк таңдағанда шарттарды мұқият зерттеңіз:

- Мерзімдері: Әдетте 3 айдан 36 айға дейін. Ұзақ мерзімге ашылған депозиттер бойынша пайыздар жоғары.

- Мерзімінен бұрын шешу мүмкіндігі: Кей банктерде бұл жағдайда пайыздар мүлдем төленбейді немесе азайтылған мөлшерлеме қолданылады.

- Автоматты капитализация: Ай сайынғы есептелген пайыздарды негізгі сомамен қосу арқылы табысты арттыру мүмкіндігі.

5. Қосымша мүмкіндіктер мен бонустар

Кейбір банктер қосымша артықшылықтар ұсынады:

- Мобильді қосымшалар арқылы ыңғайлы басқару.

- Жинақтау процесін автоматтандыру.

- Сақтандыру, бонустық бағдарламалар немесе лотереялар.

Мысалы: - Kaspi Gold клиенттері депозитті мобильді қосымша арқылы басқара алады және қосымша бонустар ала алады.

- Halyk Bank акциялары арқылы сыйлықтар ұсынады.

Тиімді таңдау жасау үшін ұсыныс:

- Пайыздық мөлшерлеме мен шарттарды салыстырыңыз.

- Ұзақ мерзімді мақсаттарыңызға сәйкес депозит таңдаңыз.

- Сенімді және КДКБ қорына кіретін банкті таңдаңыз.

- Валюта тәуекелдерін ескеріңіз.

Ақшаны депозитте жинау тиімділігі адамның қаржылық мақсаттарына, жағдайына және нарықтық жағдайларға байланысты. Депозиттер қаржы жинау құралы ретінде танымал, себебі олар қауіпсіз әрі тұрақты табыс көзі ұсынады. Бірақ бұл тиімділік әрдайым өзекті бола бермейді. Төменде депозитке ақша салудың артықшылықтары мен кемшіліктері талқыланады, сондай-ақ тиімділікке әсер ететін негізгі факторлар көрсетіледі.

Депозитте ақша жинаудың артықшылықтары

- Қауіпсіздік

Депозиттер – ең қауіпсіз қаржы құралдарының бірі. Қазақстанда депозиттерге мемлекет кепілдік береді:

- Ұлттық валютада: 20 млн теңгеге дейін.

- Шетелдік валютада: 5 млн теңгеге дейін.

Бұл жүйе банк банкротқа ұшыраса да, қаражатыңызды сақтайды.

-

Тұрақты табыс

Банк сіздің ақшаңыз үшін белгілі бір сыйақы төлейді. Пайыздық мөлшерлеме алдын ала белгіленген, сондықтан табысыңызды алдын ала есептеуге болады. -

Жеңіл басқару

Банктер ұсынатын мобильді және интернет-банкинг арқылы депозитті бақылау, толықтыру немесе жабу өте ыңғайлы. -

Инфляциядан ішінара қорғаныс

Депозиттік мөлшерлеме ұлттық банктің негізгі ставкасымен байланысты, бұл инфляция деңгейіне сәйкес реттеледі. Жинақтарыңыз құнсыздану тәуекелін азайтуы мүмкін. -

Қаржылық тәртіпті дамыту

Депозитке ақша салып отыру – жинақтау әдетін қалыптастырып, қаржыңызды дұрыс басқаруды үйретеді.

Депозиттің кемшіліктері

-

Төмен табыстылық

Депозиттер жоғары табыс көзі емес. Басқа инвестиция құралдарына (мысалы, акциялар, облигациялар, немесе бизнеске салымдар) қарағанда, депозиттердің табыстылығы төмен. -

Инфляция қаупі

Егер инфляция деңгейі депозиттік мөлшерлемеден жоғары болса, жинақтың нақты құны төмендейді. Мысалы, инфляция 16%, ал сіздің депозитіңіз 14% болса, нақты шығынға ұшырайсыз. -

Қаражаттың қолжетімсіздігі

Көптеген жинақ депозиттерін мерзімінен бұрын шешу кезінде пайыздық табыстың бір бөлігінен айырылуыңыз мүмкін. Бұл қаражатты тез арада пайдалануды шектейді. -

Шетел валютасындағы әлсіз мөлшерлеме

Валютадағы депозиттер бойынша пайыздық мөлшерлеме ұлттық валютаға қарағанда әлдеқайда төмен (1-3%). Сонымен қатар, теңгенің құнсыздану қаупі шетел валютасына ауысуды тартымды етуі мүмкін.

Ақшаны депозитке салудың тиімділігіне әсер ететін факторлар

-

Мақсатыңыз

Егер мақсатыңыз қауіпсіздік пен тұрақты табыс болса, депозит тиімді. Егер жоғары табысты көздесеңіз, басқа инвестициялық құралдарды қарастырған жөн. -

Мерзімі

Ұзақ мерзімді депозиттер жоғары пайыздық мөлшерлеме ұсынады. Бірақ егер ақшаға мерзімінен бұрын қол жеткізу қажет болса, бұл тиімді болмауы мүмкін. -

Инфляция деңгейі

Инфляция деңгейі депозит мөлшерлемесінен жоғары болған жағдайда, нақты табыс теріс болуы мүмкін. -

Банк таңдау

Тек сенімді және Қазақстанның депозиттерге кепілдік беру қорына кіретін банктерді таңдаңыз.

Депозитке балама нұсқалар

Егер депозиттен жоғары табыстылық іздесеңіз, келесі балама құралдарды қарастырыңыз:

- Инвестициялық қорлар (ПИФ): Акцияларға, облигацияларға салымдар. Тәуекел жоғары, бірақ табысы да жоғары болуы мүмкін.

- Жылжымайтын мүлік: Ұзақ мерзімді инвестиция. Жалдау табысын қамтамасыз етеді.

- Алтын немесе шетел валютасын сатып алу: Инфляциядан қорғану үшін жақсы құрал.

Депозитке ақша салу:

- Тиімді: Егер сіз қаржы қауіпсіздігі мен тұрақтылығын бірінші орынға қойсаңыз.

- Тиімсіз: Егер инфляция деңгейі жоғары болса немесе жоғары табысқа ұмтылсаңыз.

Егер депозиттен басқа құралдарды пайдаланғыңыз келсе, қаржылық кеңесшімен кеңескен дұрыс. Әр адам үшін ең тиімді шешім қаржылық мақсаттарына байланысты.

Қысқа да нұсқа. Жазылыңыз telegram - ға

Қысқа да нұсқа. Жазылыңыз telegram - ға